Zoals gebruikelijk vergelijken we ook voor het tweede kwartaal van 2025 de rendementen van onze eigen “profielen” met de ProNL Index over datzelfde tweede kwartaal. De ProNL Index is een indexcijfer van vermogensbeheer-vergelijker Finner, dat het gemiddelde rendement van vermogensbeheerders in Nederland weergeeft in vijf verschillende risicoprofielen. Ook nu zien we weer verschillen die we graag voor u heel stoïcijns, aan de hand van de harde feiten, duiden.

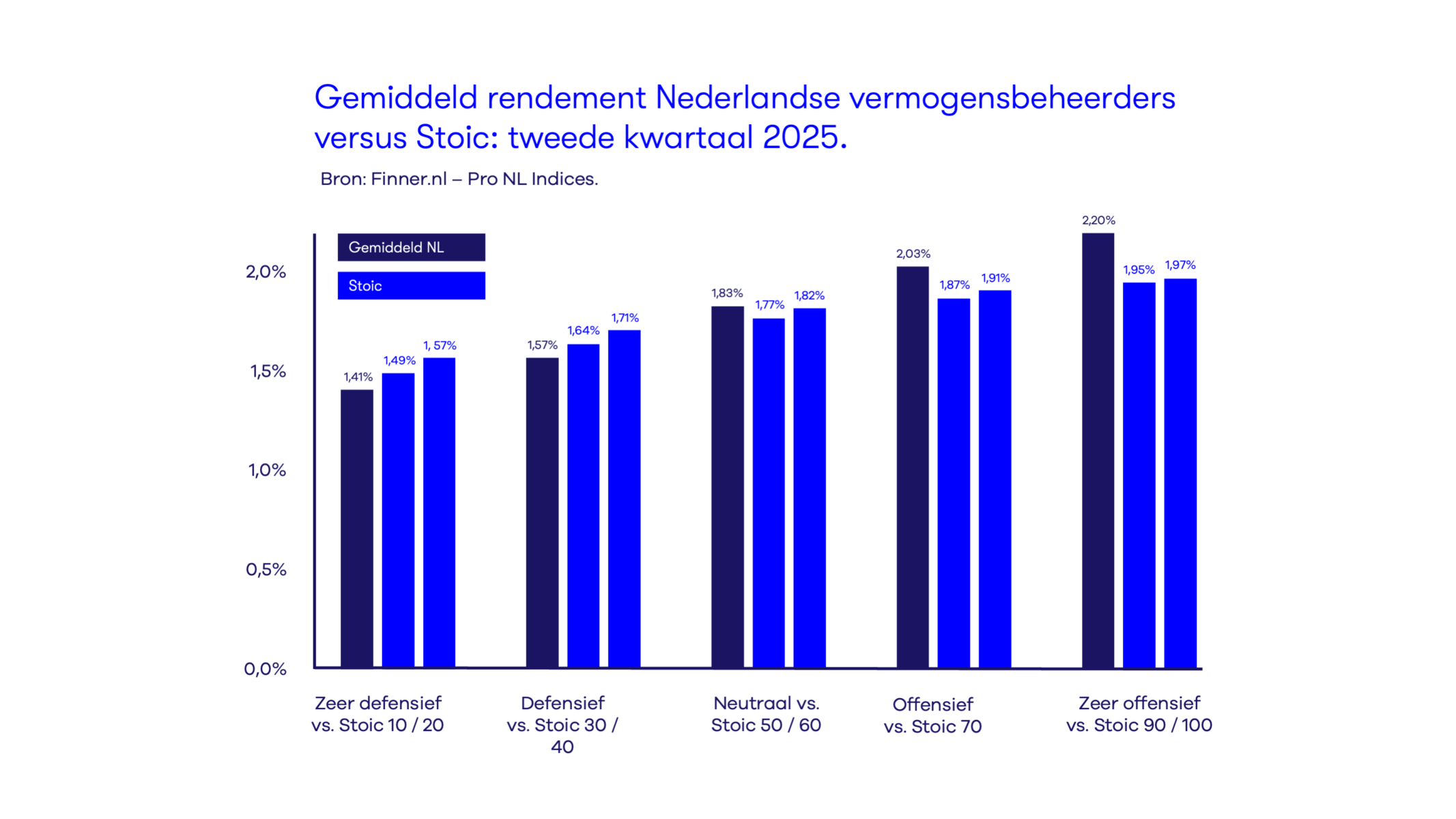

Na een verliesgevend eerste kwartaal zien we in het tweede kwartaal een herstel van de beurzen. Alle profielen scoren een positief rendement. In onderstaande grafiek worden de profielrendementen van de gemiddelde Nederlandse vermogensbeheerder vergeleken met de vergelijkbare Stoic profielen.

Stoic scoort het tweede kwartaal in het zeer defensieve en defensieve profiel beter dan de gemiddelde Nederlandse vermogensbeheerder. In het neutrale profiel is de score min of meer gelijk, maar in de offensieve profielen scoort Stoic slechter. Het gaat weliswaar om tienden van procenten, maar toch: hoe komt dat? En is dat erg?

Eerst even een uitleg over de gebruikte profielnamen: Stoic 30, Stoic 50, etc.

Stoic hanteert geen risicoprofielen zoals andere vermogensbeheerders. Wij baseren de samenstelling van uw portefeuille op basis van uw looptijden.

Stoic Kort: al het geld dat u binnen drie jaar wilt gebruiken beleggen we in zeer kortlopende (risicomijdende) staatsobligaties. Op zo’n korte termijn is de aandelenbeurs net een gokpaleis, vandaar dat we uw geld in risicomijdende staatsobligaties beleggen. En dan specifiek met een hele korte looptijd, zodat u net als bij uw spaarrekening op elk moment uw geld kunt opnemen.

Stoic Middel: al het geld dat u tussen de 3 en de 10 jaar kunt missen beleggen we in langer lopende (risicomijdende) staatsobligaties. Bij deze looptijd is de kans immers reëel dat een eventuele crash of recessie op de aandelenbeurs nog niet is hersteld.

Stoic Lang: al het geld dat u langer dan 10 jaar kunt missen beleggen we in alle aandelen wereldwijd. Het risico dat u neemt met het beleggen in aandelen is met zo’n lange looptijd heel klein. Simpelweg omdat een eventuele tussentijdse recessie of crash genoeg tijd heeft om te kunnen herstellen.

Om de vergelijking met de standaard risicoprofielen te kunnen maken hebben we profielen gecreëerd waarvan de profielnamen het percentage aandelen (Stoic Lang) in de portefeuille weergeeft. Stoic 10 bestaat bijvoorbeeld uit slechts 10% aandelen (Stoic Lang) en 90% langer lopende (risicomijdende) staatsobligaties (Stoic Middel). Dit valt te vergelijken met een standaard ‘zeer defensief’ risicoprofiel. Stoic 50 bestaat bijvoorbeeld voor 50% uit aandelen (Stoic Lang) en voor 50% uit langer lopende (risicomijdende) staatsobligaties (Stoic Middel). Dat is vergelijkbaar met een standaard ‘neutraal’ profiel. Vaak gebruiken we ook Stoic 60 voor de vergelijking met het neutrale risicoprofiel, omdat veel vermogensbeheerders met het 50% obligatiegedeelte regelmatig verborgen risico’s nemen, om de rendementen van hun ‘neutrale’ profiel wat op te krikken. In de volgende alinea leggen we uit hoe dat precies zit.

De verklaring voor de betere rendementen bij de defensievere profielen.

Risico’s vermijden gebeurt in deze profielen door te beleggen in obligaties. Echter, heel veel vermogensbeheerders proberen het rendement van hun ‘zeer defensieve’ en ‘defensieve’ profielen kunstmatig op te krikken, door in risicovollere obligatievarianten te beleggen: bedrijfsobligaties, in plaats van zeer veilige staatsobligaties bijvoorbeeld.

Wij vinden dat bij Stoic problematisch, omdat men daarmee in feite meer risico neemt dan waar de ‘zeer defensieve’, ‘defensieve’ profielen voor zouden moeten staan. Bij Stoic beleggen we het obligatiegedeelte altijd puur rationeel in superveilige staatsobligaties. En dat pakt dit kwartaal goed uit. In het tweede kwartaal zien we dat deze obligaties een beter rendement scoren, simpelweg omdat in onrustige tijden dit type obligatie een veel beter dempend effect heeft op het kleine aandelengedeelte in de portefeuille.

De verklaring voor het verschil bij de offensievere profielen.

De offensievere profielen bestaan voor de meerderheid uit aandelen. Zoals u weet beleggen we bij Stoic als het om aandelen gaat altijd in een afspiegeling van de hele wereldeconomie. Dat doen we, omdat we ons baseren op het feit dat niemand kan voorspellen welke aandelen of welke regio’s het in de toekomst het best gaan presteren. Niemand heeft een glazen bol die werkt. Bij Stoic laten we de waan van de dag voor wat het is en beleggen we ‘visieloos’ in de hele wereldeconomie. Want wat er ook gebeurt, op de lange termijn groeit de wereldeconomie altijd. Dat is een feit.

In het eerste kwartaal van 2025 hebben met name de Amerikaanse aandelen flink te lijden gehad onder Trump’s beleid. En in het tweede kwartaal hebben deze Amerikaanse aandelen wat herstel laten zien. Maar de rest van de wereld bleef in het tweede kwartaal relatief beter presteren dan Amerika. En dat voelen we bij Stoic, want bij ons bestaat maar liefst 63% van de wereldwijd gespreide aandelenportefeuille uit Amerikaanse aandelen. Dat is zo, omdat die 63% een correcte afspiegeling van de hele wereldeconomie is.

Dat klinkt gek: bepaalt Amerika echt voor 63% de wereldeconomie? Dat kan toch niet waar zijn? Dit lijkt inderdaad niet te kloppen met andere feiten die ons vertellen dat het aandeel van de Amerikaanse binnenlandse economie in de totale wereldeconomie slechts 26% bedraagt. Dit verschil wordt veroorzaakt doordat lang niet alle in Amerika genoteerde bedrijven ook daadwerkelijk Amerikaanse bedrijven zijn. Veel bedrijven uit andere landen kiezen ervoor om via een Amerikaanse beurs verhandeld te worden, simpelweg omdat ze dit het makkelijkst toegang geeft tot het grote geld. Maar ze zijn elders gevestigd en doen elders zaken. Daarnaast geldt dat veel Amerikaanse bedrijven die aan de Amerikaanse beurzen genoteerd zijn wereldwijd opereren. Apple realiseert bijvoorbeeld veel meer omzet buiten de Amerikaanse landsgrenzen dan erbinnen. Dit alles leidt ertoe dat ‘Amerikaanse aandelen’ toch echt 63% van de wereldeconomie vormen, als je naar de verdeling van alle aandelen wereldwijd kijkt.

Veel andere vermogensbeheerders laten zich leiden door emoties en hebben besloten om Amerikaanse aandelen een minder groot aandeel te geven in hun aandelenportefeuille. “Anders worden we veel te afhankelijk van Amerika”, luidt dan dat onderbuikgevoel. Dat onderbuikgevoel pakt op dit moment dus net iets beter uit voor deze vermogensbeheerders dan voor Stoic. Maar, zoals gezegd, dat is dus voor het eerst in 15 jaar – een toevalstreffer dus. Bij Stoic geloven we niet in toevalstreffers. Want voor deze ene keer dat men toevallig goed zit, staan talloze andere keren dat men er naast zit.

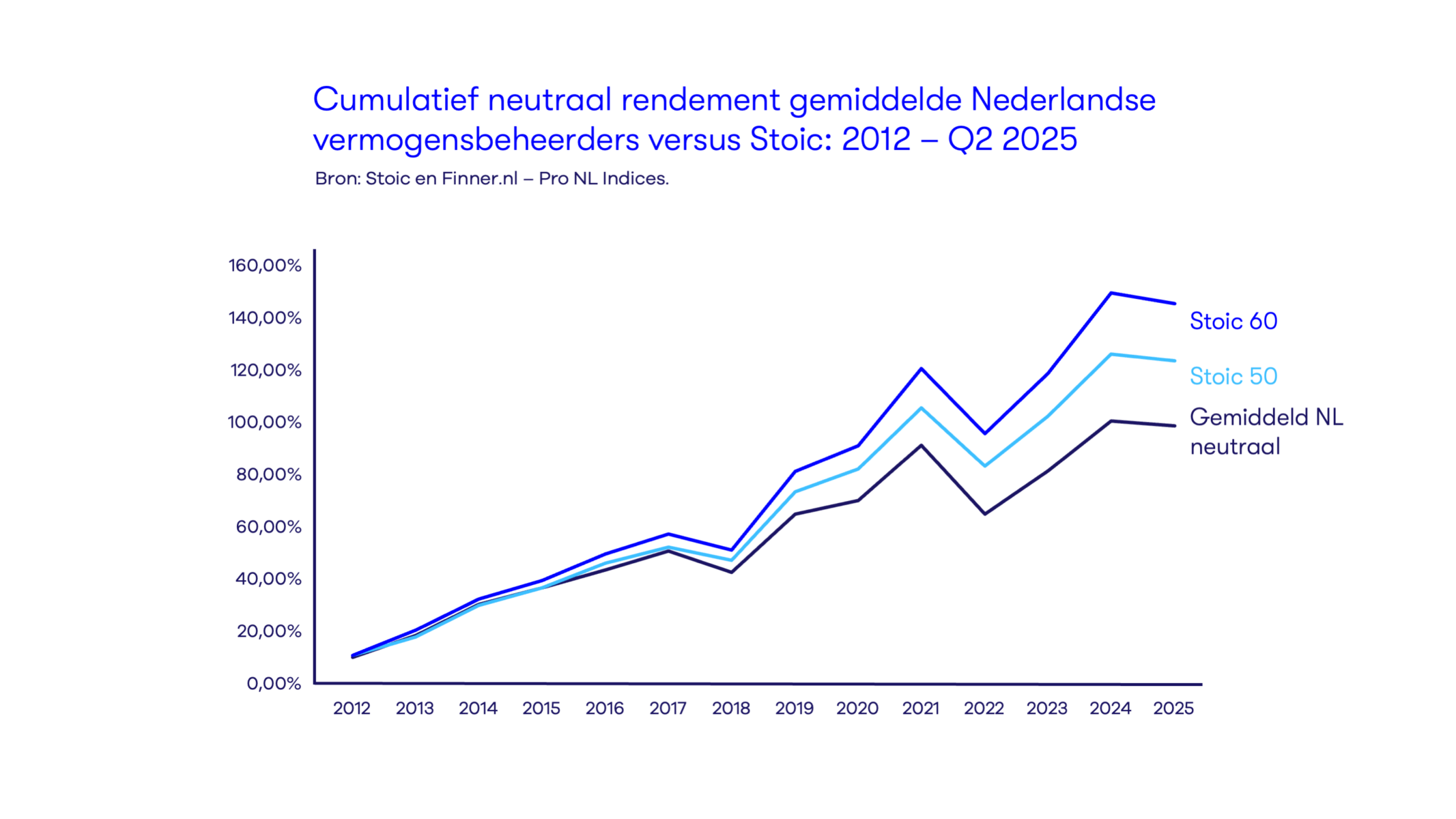

Dit laatste wordt pijnlijk duidelijk als we naar de historische rendementen kijken. En dat is verstandig om te doen, want het gaat bij aandelen uiteindelijk toch echt over de lange termijn. Finner publiceerde de gegevens van de historische ontwikkeling van het neutrale profiel van de ProNL index sinds 2012. Als we die vergelijken met ons eigen Stoic 50 of Stoic 60 profiel (die elk respectievelijk voor 50% en 60% uit aandelen bestaan), dan wordt duidelijk dat op de lange termijn Stoic beter presteert.

Kortom: is het erg dat we bij de offensievere profielen een enkele tienden procenten minder presteren in het tweede kwartaal van 2025?

Ons antwoord: nee. Zoals bovenstaande lange termijn grafiek aantoont is dit slechts een momentopname. Een druppel op de gloeiende plaat op de lange termijn. Bij Stoic baseren we ons niet op onderbuikgevoelens, maar op de feiten. En die vertellen ons dat op de korte termijn de markt onvoorspelbaar alle kanten op beweegt. Als je daarop wilt gokken, dan heb je daarmee soms geluk en soms pech. Wat veel verstandiger is: focus altijd op de lange termijn. Blijf gespreid in de volledige wereldeconomie, blijf rustig zitten en beleg het obligatiegedeelte altijd in daadwerkelijk risicomijdende obligaties. Dan komt het uiteindelijk altijd goed. Dat is wat we bedoelen met ‘Calm Capital Control’.